伴随着行业走向电动化,所有的汽车制造商都迎来了一个新的问题:供应链的结构性变化。从来没有一个组件会像高压动力电池那样,占到纯电动车整车 BOM 成本的四分之一。

对于最关键的组件,车企的策略不外乎以下两种:联合供应商进行组件定义和研发,通过排他性供应协议确保供应链的高度稳定;完全自主设计、研发、制造,在更高的维度上控制供应的稳定性。

对于动力电池这一纯电动车供应链的命脉,长城汽车的选择是:独立研发,垂直整合。

2012 年,长城汽车成立了电池项目组;2019 年,蜂巢能源(前身为长城汽车动力电池事业部)发布了四元电池、无钴电池,以及远至 2025 年的下一个五年发展计划。

无钴电池?四元电池?

7 月 9 日,蜂巢能源召开了发布会。下面,我以发布会信息为主,辅以行业发展现状,来呈现蜂巢能源的最新业务进展。

先从「新材料」,也就是最受关注的四元电池和无钴电池说起。

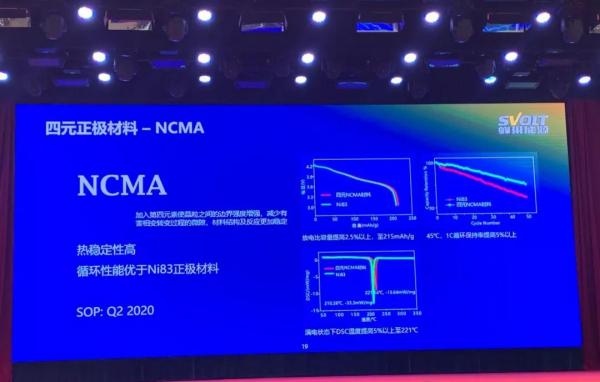

所谓四元电池,指的是在传统 NCM 镍钴锰三元锂电池的基础上,再掺入第四元素 Mx,让动力电池的性能变得更好。

NCM 电池的正极材料配比经历了 111、442、532、622 到今天的 811,随着镍(Ni)元素占比的增加,电池能量密度也随之不断提升。但另一方面,高镍电池的化学活性更强,材料的稳定性再持续走低,循环寿命也相应出现下降。

通过掺入第四元素 Mx,蜂巢能源工程师成功使得晶粒之间的边界强度增强,减少了有害相变转变的微隙,让材料结构和反应变得更加稳定。

最终的结果是,NCMA 电池的循环性能比 NCM 811更好,同时耐热、产气、安全性等指标均优于 NCM 811。更通俗的讲法就是能量密度更高、寿命更长、安全性更好。

从行业的角度看,2018 年 5 月,一位动力电池从业人士接受韩媒 etnews 采访时表示,当镍元素占比超过 90% 后,NCA 电池需要通过掺入锰来增强稳定性,而 NCM 电池需要掺入铝来改善放电特性。在 2023 年后,四元正极材料将成为行业趋势之一。

而就在两天前的 LG 化学 Q1 财报会议上,LG 化学电池业务总经理 Kang Chang-bum 表示,LG 化学研发的 NCMA 四元电池将于 2022 年实现大规模量产。

那么蜂巢呢?蜂巢的四元材料电芯项目于 2018 年 9 月立项,预计将于今年年底前完成材料开发,并于 2020 年 Q4 实现四元材料电芯的 SOP。能看出蜂巢的项目进度要远比 LG 化学来得紧凑和激进。

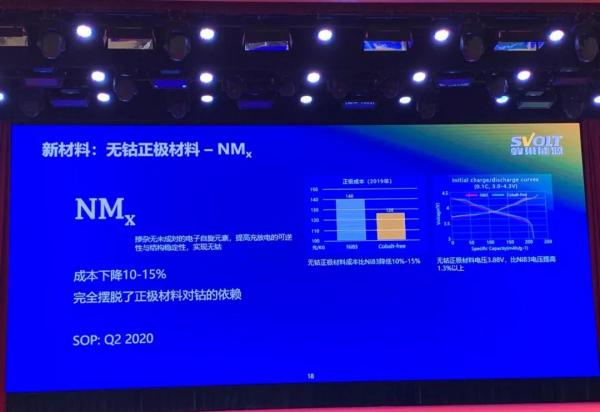

下面是无钴电池,无钴电池 NMx 指的是正极材料完全摆脱钴元素(Co),蜂巢能源的具体实现路径如下:

- 通过掺杂无未成对的电子自旋的特定元素,减弱电子超交换的现象,降低 Li/Ni 混排,提高电性能

- 掺杂 M-O 键能大的元素,减缓晶体在充放电过程的体积变化,稳定结构,提高循环寿命和安全性

还是看结果。首先完全摆脱钴,意味着正极材料成本降低 10% – 15%,电芯整体 BOM 成本降低 5%。考虑到钴的价格一直在剧烈波动,无钴电池的看点更多体现在保障动力电池供应链的稳定性方面。

从行业角度看,无钴化趋势比四元更加流行一些。

三星 SDI 如今在 NCA 和 NCM 两种动力电池路线下的钴含量都已经控制到了 5%,同时官方宣称仍在改良配方,致力于在不牺牲性能的前提下将钴完全剔除,但没有给出明确的量产时间表。

而特斯拉-松下在特斯拉 Gigafactory 1 工厂生产的 2170 电池钴占电池重量比重已经降至 2.8%,通过摩尔质量计算能得出 2170 钴含量在正极材料占比同样已经降到了 5% 左右。特斯拉在 2018 年 Q1 的财报中提到,特斯拉 NCA 电池的配比已经低于竞品的 811,长远目标是将钴含量降至零。

对于无钴电池,蜂巢能源的时间表是年底前完成材料开发;2020 年 3 月完成材料体系的进一步优化;4 月实现材料中试;8 月体系定型,2020 年 Q3实现 SOP。同样是远超行业的激进。

当然,无论是四元还是无钴,在提升电池性能表现,降低电池成本的同时,也都带来了新的问题。每掺入一种新元素,都意味着电化学反应的不确定性的增加。多种元素还给电芯一致性、生产工艺的复杂度带来了巨大的挑战。

这些都是摆在年轻的蜂巢能源面前的问题,考虑到堪称苛刻的研发-测试-量产时间表,蜂巢能源的挑战不可谓不大。

研发 & 产能布局

在产品之外,蜂巢能源在电池产业链领域勃勃雄心是贯穿始终的。继续往下看,你会对这句话有更深的体会。

在上游产业链布局上,早在 2017 年 9 月,长城控股就入股了澳大利亚锂矿供应商皮尔巴拉矿业;2018 年 10 月,已经独立的蜂巢能源又参股了广西天源新能源材料公司。

加上已经投入使用的中国保定、上海、韩国以及印度的研发中心和保定已经建成实现量产的 Pack 产线,蜂巢能源的业务逐步覆盖了动力电池材料、电芯、模组、PACK、BMS、储能、太阳能研发和制造。

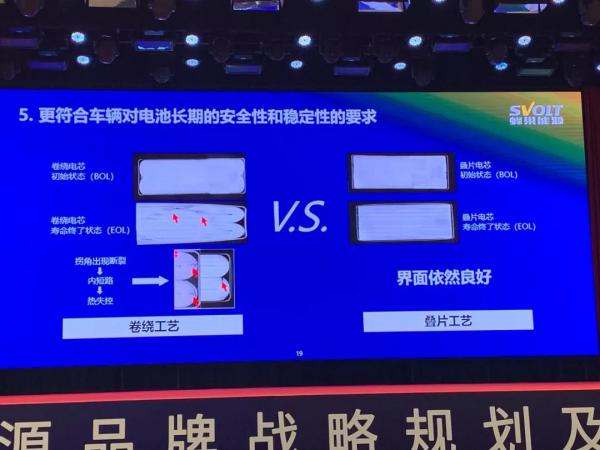

在电芯的生产工艺上,蜂巢采用了叠片制造工艺——与传统的卷绕工艺不同,蜂巢选择叠片工艺来生产方形电池,这在当下的业界并不多见。

叠片工艺带来的改进是显而易见的,相对卷绕工艺,叠片工艺的极耳数量增加一倍,内阻降低 10%,放电性能远超卷绕工艺电池。此外,叠片工艺可以将能量密度提升 5%,电池循环寿命提升 10%,成本降低 5%。

在电芯规格上,叠片工艺也不再受卷绕卷针规格的限制,可以更好地匹配纯电汽车平台对大模组、大尺寸电池的需求。

最后,在安全性方面,叠片工艺规避了卷绕工艺拐角易断裂以致内短路、进而引起热失控的风险,大幅提升安全性。

叠片工艺对卷绕工艺的优势是如此显而易见,以至于包括松下、宁德时代、三星 SDI、LG 化学、AESC 在内的多家主流动力电池制造商都制定了叠片工艺生产规划。但他们与蜂巢能源的区别在于,上述企业最早的叠片工艺导入节点也在 2024 年。

这是因为当下的叠片工艺相对卷绕工艺还有一个致命的短板悬而未决:效率低下。

在这个关键问题上,蜂巢宣布已经量产了 0.6 s/pcs 的第一代 45° 角工艺,而 0.45 s/pcs 的第二代线性叠片工艺的阳极开发及速度验证都已经完成,预计追平卷绕工艺的 0.25 s/pcs 的第三代叠片工艺将于 2023 年完成开发,同样领先于竞争对手。

解决了原材料供应链、研发、制造、最后就是产能布局。

按照蜂巢的规划,到 2025 年,蜂巢将投入使用美国、京津冀、韩国、日本、上海、无锡和印度 7 大研发中心,负责先进材料、工艺和 BMS 软件的研发。

在制造方面,蜂巢在中国京津冀、长三角和西部做了共计 76 GWh 产能布局,除此之外,在北美和东欧分别有 20 GWh 和 24 GWh 的产能布局,到 2025 年共计 120 GWh 的巨大产能规模。

位于常州的投资额达 100 亿元的首个工厂已经处于建设中。

不得不说,放眼中国乃至全球动力电池市场,蜂巢能源的产业规划都堪称宏伟。

蜂巢的挑战

让我们来更理性地看待蜂巢前路上面临的挑战。

前面已经提到,蜂巢在前沿材料技术、工艺开发上跟主流的行业龙头是吻合的,可以说是大势所趋。区别在于所有前沿技术的商业化时间表,蜂巢都要领先于实力最强的竞争对手。

如何定义「实力最强的竞争对手」呢?

2018 年,宁德时代装机量 23.4 GWh。而蜂巢呢?207.9 MWh,年化装机量不到 2.5G,这还是环比增长了 1305% 后的成绩。那么更早的 2017 年呢?2012 年呢?

将近十倍的产能规模背后意味着很多意义,宁德时代的供应链管理、成本控制、研发 Know-how 积淀,最关键的是投在前瞻技术预研方面的人力和财力,不仅不会弱于蜂巢,很大程度上会数倍强于蜂巢。

而在宁德之外,还有松下、比亚迪、三星 SDI、LG 化学……

不客气地讲,无论是四元电池还是无钴电池,亦或是对标卷绕工艺效率的叠片生产工艺,都还是 PPT。摆在蜂巢能源面前的任务,是以小博大,攻克商业化道路上的所有技术和可靠性挑战,出奇制胜占据全球动力电池市场的一席之地。那么,蜂巢的胜算几何?

但话又说回来,魏建军在蜂巢项目上的投入是毫不手软的。2018 年 2 月独立至今,蜂巢能源团队规模已经达到 1750 人,其中光研发团队就 1030 人,外聘/外籍专家达到了 350 人。从 2016 年 – 2020 年,累计研发投入将达到 29.3 亿元。

道路是艰辛的,也是光明的。蜂巢能源启航,魏建军会再造一个长城吗?